Giao dịch được tác giả mô tả dưới đây (“Giao Dịch M&A”) là một giao dịch giả định nhưng bao gồm nhiều vấn đề pháp lý khác nhau (“Vấn Đề Pháp Lý”) thường nảy sinh trong việc giải quyết một giao dịch M&A. Hướng giải quyết / cách thức xử lý đối với các Vấn Đề Pháp Lý được đề cập tại đây cũng được các bên liên quan thảo luận và bàn bạc cụ thể.

Trong quá trình đọc, nghiên cứu và phân tích về nội dung của Giao Dịch M&A này, nếu các bạn đọc có phương pháp / hướng giải quyết hay các bình luận về tính phù hợp của các giải pháp pháp lý của các bên liên quan, kính mong các bạn đọc có thể chia sẻ và bình luận bên dưới.

A. QUÁ TRÌNH DIỄN RA GIAO DỊCH M&A

1. Các bên liên quan trong Giao Dịch M&A

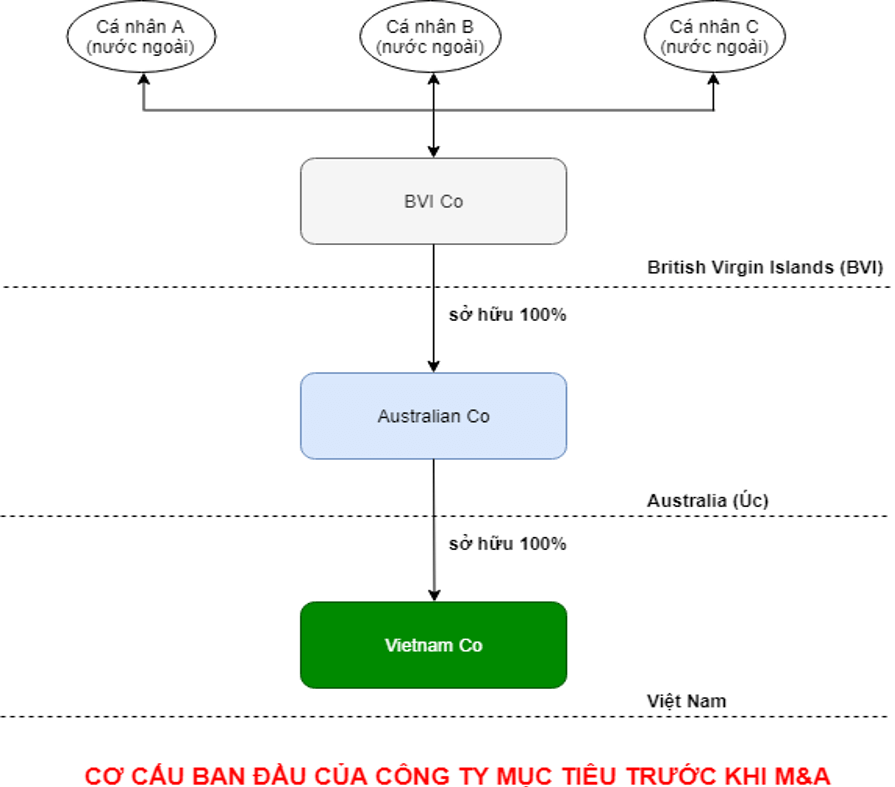

- Vietnam Co: Công Ty Mục Tiêu (Target) – ngành, nghề là kinh doanh bất động sản

- Australian Co: Bên Bán – chủ sở hữu duy nhất (100%) của Target – được thành lâp và hoạt động theo pháp luật Australia (Úc)

- BVI Co: Chủ sở hữu duy nhất (100%) của Bên Bán – được thành lập và hoạt động theo pháp luật của British Virgin Islands (BVI)

- Cá nhân A, Cá nhân B, Cá nhân C: các cá nhân nước ngoài là các cổ đông sở hữu 100% BVI Co

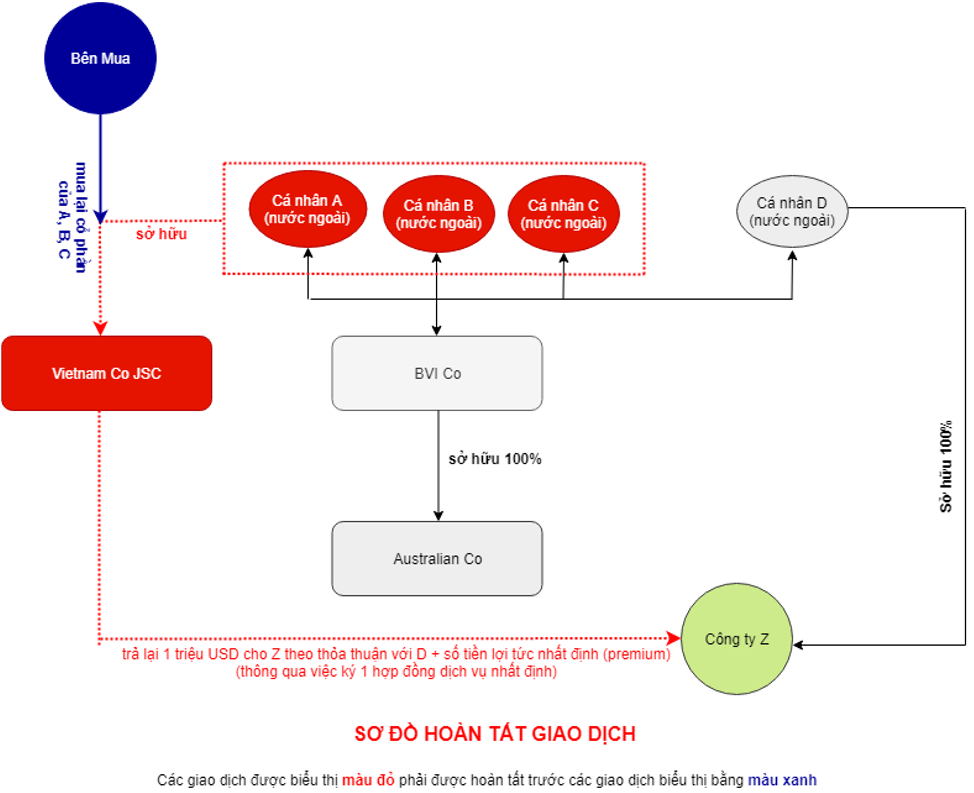

- Bên Mua: Công ty 100% vốn Việt Nam có ý định mua lại toàn bộ phần vốn góp của Vietnam Co từ Australian Co (Bên Bán)

2. Sơ đồ cơ cấu ban đầu của Vietnam Co / Công Ty Mục Tiêu trước khi thực hiện Giao Dịch M&A

3. Bên Mua mong muốn mua toàn bộ phần vốn góp của Australian Co tại Công Ty Mục Tiêu để qua đó trở thành chủ sở hữu duy nhất của Công Ty Mục Tiêu.

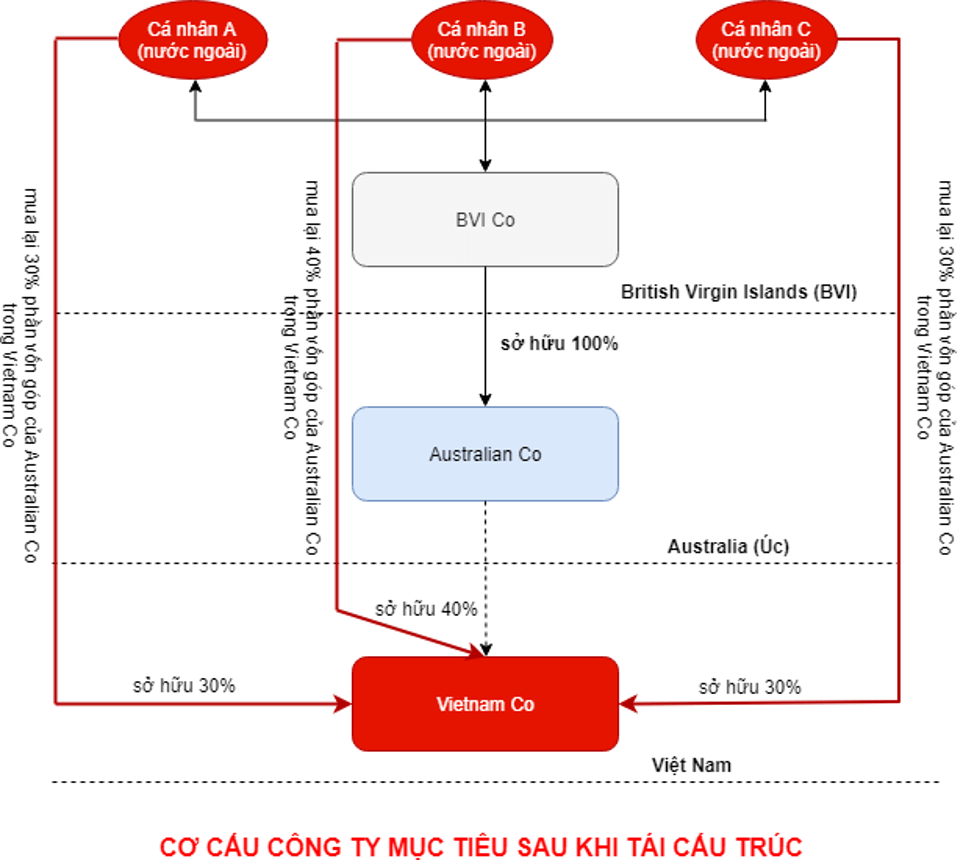

4. Tuy nhiên, để giảm thuế thu nhập từ chuyển nhượng vốn cho Australian Co, các bên liên quan thống nhất về việc tái cấu trúc Công Ty Mục Tiêu trước khi thực Giao Dịch M&A (“Tái Cấu Trúc”).

Theo đó, các cá nhân là A, B, C (gọi tắt là “Cá Nhân Sở Hữu”) sẽ mua lại phần vốn góp của Australia Co lần lượt theo tỷ lệ 30%, 40%, 30% và chuyển đổi Công Ty Mục Tiêu thành công ty cổ phần (JSC). Theo quy định của pháp luật thuế hiện hành, thuế suất áp dụng cho thuế thu nhập từ chuyển nhượng vốn là 20% trên phần lợi nhuận mà bên nhận chuyển nhượng thu được (đối với công ty trách nhiệm hữu hạn) và thuế suất áp dụng cho thuế thu nhập từ chuyển nhượng chứng khoán (đối với công ty cổ phần) là 0.1% trên giá chuyển nhượng. Khi xem xét số thuế phải nộp trong các trường hợp này, Australian Co nhận ra rằng số thuế mà mình nộp trong trường hợp Công Ty Mục Tiêu trở thành công ty cổ phần là thấp hơn rất nhiều.

Sơ đồ cơ cấu sau khi Tái Cấu Trúc:

Có lẽ một số bạn đang thắc mắc rằng phải chăng trong quá trình Tái Cấu Trúc thông qua việc Cá Nhân Sở Hữu mua lại vốn của Australian Co thì Australia Co cũng phải chịu thế? Để xử lý vấn đề này, các bên thỏa thuận rằng giá mua ghi nhận tại các hợp đồng có liên quan giữa Cá Nhân Sở Hữu và Australian Co sẽ tương đương với giá vốn (nhằm tránh phát sinh chênh lệch giữa giá mua và giá vốn).

5. Tuy nhiên, đến đây, vấn đề phát sinh lại liên quan đến vốn điều lệ của Công Ty Mục Tiêu.

Theo đó, Công Ty Mục Tiêu có vốn điều lệ là 100 tỷ đồng và hoạt động trong lĩnh vực kinh doanh bất động sản. Tuy nhiên, tại thời điểm thành lập, Australia Co không biết / không được tư vấn một cách cụ thể và rõ ràng về các khái niệm liên quan đến vốn đầu tư và vốn điều lệ khi đầu tư tại Việt Nam. Điều này dẫn đến việc Australia Co tưởng rằng vốn điều lệ và vốn đầu tư là một và không góp đủ toàn bộ 100 tỷ đồng. Mặt khác, Australia Co cũng không được tư vấn về việc nhà đầu tư nước ngoài phải góp vốn thành lập công ty thông qua tài khoản vốn đầu tư trực tiếp (DICA). Do đó, các khoản vốn góp của Australia Co vào Công Ty Mục Tiêu không được xem là một khoản vốn góp hợp pháp theo quy định của pháp luật Việt Nam – nhận định này đã đưa ra bởi một đơn vị kiểm toán và tư vấn tài chính của Australia Co.

Cho đến thời điểm các bên đàm phán về Giao Dịch M&A, số vốn góp hợp lệ đã được ghi nhận tại sổ sách kế toán của Công Ty Mục Tiêu chỉ là xấp xỉ 3 tỷ đồng. Như vậy, nếu thực hiện Tái Cấu Trúc, hệ quả trong trường hợp này là Australia Co vẫn phải chịu một số thuế thu nhập cực kỳ lớn. Bởi lẽ:

a. Giá mua mà các Cá Nhân Sở Hữu đối với phần vốn góp của Australia Co sẽ tương đương với giá trị vốn điều lệ của Công Ty Mục Tiêu, theo đó lần lượt là 30 tỷ, 40 tỷ và 30 tỷ.

b. Tuy nhiên, do trên thực tế sổ sách kế toán của Công Ty Mục Tiêu lại chỉ ghi nhận vốn thực góp là 3 tỷ và theo quy định thì giá trị phần vốn góp để trừ đi khi tính thuế sẽ căn cứ vào sổ sách kế toán, do đó, Bên Bán có khả năng phải chịu thuế lên đến 20% trên phần chênh lệch giữa 100 tỷ và 3 tỷ.

6. Để giải quyết vấn đề này, Công Ty Mục Tiêu cần giảm vốn điều lệ xuống mức vốn thực góp và chịu một khoản phạt hành chính tối đa là 20 triệu đồng. Một lần nữa, vấn đề đặt ra là vốn thực góp theo sổ sách của Công Ty Mục Tiêu chỉ là 3 tỷ đồng. Trong khi đó, vốn pháp định đối với ngành nghề kinh doanh bất động sản theo quy định của pháp luật lại lên đến 20 tỷ đồng. Nếu phải giảm vốn xuống mức thực góp thì lúc này vốn điều lệ của Công Ty Mục Tiêu sẽ không bảo đảm mức vốn pháp định và Công Ty Mục Tiêu sẽ phải bỏ ngành, nghề này ra khỏi danh mục ngành, nghề kinh doanh của mình.

Tại thời điểm này, Công Ty Mục Tiêu chấp nhận việc sẽ phải đóng thuế thu nhập doanh nghiệp nhưng quan trọng hơn là cần phải duy trì hoạt động đối với ngành, nghề kinh doanh bất động sản. Vấn đề pháp lý lúc này là làm thế nào để khi thực hiện thủ tục giảm vốn điều lệ thì có thể giảm xuống mức tối thiểu 20 tỷ đồng để vừa giảm được một phần thuế mà Australian Co phải nộp mà vừa bảo đảm được ngành, nghề kinh doanh của Công Ty Mục Tiêu không bị thay đổi.

Tình huống này dường như chỉ có một giải pháp duy nhất, đó là Australian Co phải góp thêm vốn một cách hợp lệ thông qua DICA để sổ sách kế toán của Công Ty Mục Tiêu ghi nhận rằng Australian Co đã góp đủ và hợp lệ số vốn là 20 tỷ đồng. Tuy nhiên, cả Australian Co và BVI Co hiện đều không có đủ khoảng 1 triệu USD để góp thêm như vậy. Một vấn đề pháp lý khác cũng cần phải tính đến đó là liệu Sở Kế hoạch và Đầu Tư hay Cục thuế nơi mà Công Ty Mục Tiêu có trụ sở có chấp nhận việc góp thêm vốn sau khi đã hết thời hạn góp vốn theo quy định của pháp luật hay không[1].

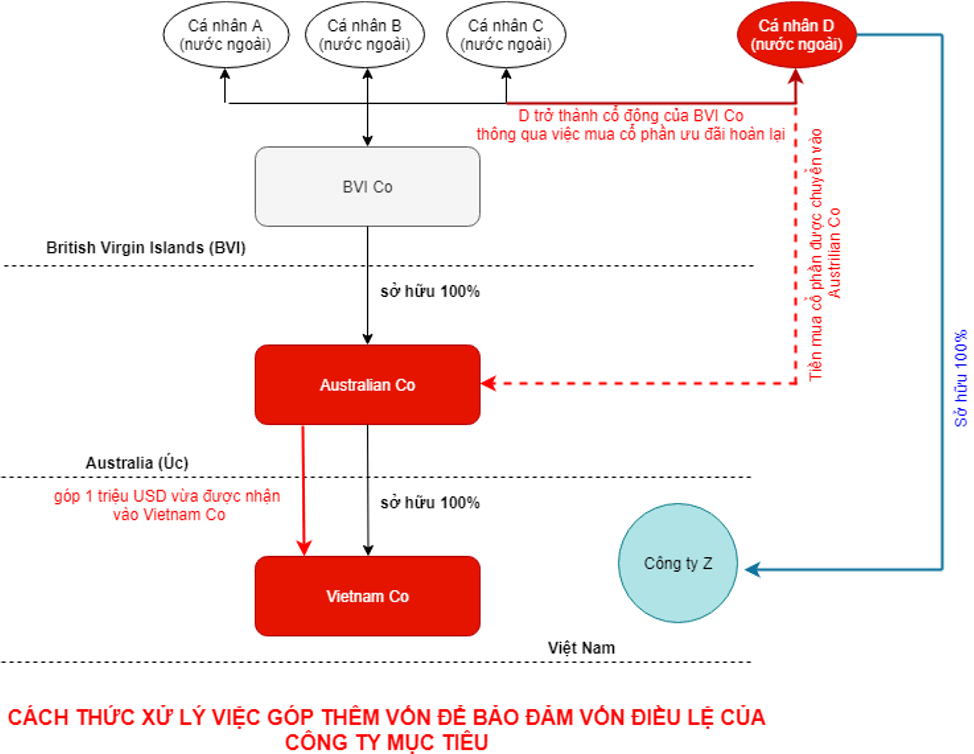

7. Để giải quyết vấn đề trên, các Cá Nhân Sở Hữu tìm được một nhà đầu tư là cá nhân nước ngoài khác – Cá nhân D. Cá nhân D sở hữu một công ty tại Việt Nam là Công ty X. D có vốn để góp thêm vào Công Ty Mục Tiêu để nâng vốn điều lệ Công Ty Mục Tiêu lên bằng vốn pháp định cần thiết (20 tỷ). Tuy nhiên, do số tiền góp vốn chỉ có thể góp bởi Australian Co với tư cách là chủ sở hữu nên để hợp thức hóa khoản tiền này, các bên liên quan đã thực hiện một giao dịch như sau (xem sơ đồ minh họa bên dưới).

(a) BVI Co phát hành cổ phần ưu đãi cho D và sau đó, D sẽ mua cổ phần ưu đãi này và trở thành cổ đông của BVI Co. Sở dĩ giao dịch này được thực hiện tại BVI Co mà không được thực hiện đối với Australia Co là bởi vì (i) cơ cấu giao dịch phát hành cổ phần này chỉ phù hợp với BVI Co và (ii) các thủ tục cũng như chi phí để thực hiện giao dịch tại BVI là dễ dàng và tiết kiệm hơn nhiều so với việc thực hiện tại Úc (Giao dịch này chịu sự điều chỉnh của pháp luật BVI). Tuy nhiên, tiền mua cổ phần ưu đãi do BVI Co phát hành sẽ không được chuyển cho BVICo mà chuyển cho Australia Co, số tiền xấp xỉ khoảng 1 triệu USD [2].

Hợp đồng mua cổ phần giữa BVI Co và D quy định rõ về việc trong vòng 2 tháng kể từ ngày ký kết hợp đồng, BVI Co sẽ mua lại cổ phần ưu đãi hoàn lại này của D và theo đó D sẽ không còn lại cổ đông của BVI Co. Tiền thanh toán cho việc mua lại mà BVI Co phải trả cho D sẽ là một số tiền tương đương 1 triệu 20 nghìn USD (“Tiền Hoàn Lại D”), trong đó, 1 triệu USD là khoản tiền mà X đã bỏ ra để mua cổ phần ưu đãi hoàn lại và 20 nghìn USD sẽ được xem là một khoản tiền lãi của D. Tuy nhiên, Tiền Hoàn Lại D sẽ không được chi trả bởi BVI Co mà sẽ được trả bởi Công Ty Mục Tiêu như được đề cập tại Mục (b) bên dưới.

(b) Sau khi số tiền góp vốn bổ sung (1 triệu USD) được chuyển từ Australia Co vào DICA và sau đó vào tài khoản thanh toán của Công Ty Mục Tiêu, Công Ty Mục Tiêu sẽ chuyển toàn bộ số tiền này (tương đương với Tiền Hoàn Lại D) cho Công ty X (Do D làm chủ sở hữu). Để hợp thức hóa khoản tiền này thì Công Ty Mục Tiêu và Công Ty X sẽ ký kết một hợp đồng cung cấp dịch vụ ghi nhận số tiền mà Công Ty Mục Tiêu phải trả cho Công Ty X tương đương với Tiền Hoàn Lại D.

Để rõ ràng, BVI Co / Australia Co / Công Ty Mục Tiêu sẽ phải chịu các chi phí và phí tổn liên quan đến (i) thuế VAT / thu nhập doanh nghiệp về hợp đồng dịch vụ được ký kết giữa Công Ty Mục Tiêu với Công Ty X; (ii) phí tổn liên quan đến tỷ giá chuyển đổi.

Sau khi hoàn tất cơ cấu giao dịch trên, về mặt sổ sách kế toán, Australia Co đã góp được 26 tỷ (3 tỷ góp lúc đầu và 23 tỷ góp bổ sung) vào Công Ty Mục Tiêu và đồng thời cơ cấu sở hữu của BVI Co cũng không bị thay đổi. Như vậy, sau khi hoàn tất việc này, Công Ty Mục Tiêu có thể tiến hành điều chỉnh giảm vốn điều lệ xuống mức vốn thực góp (26 tỷ) (Giả định rằng Sở KHĐT chấp nhận vốn góp bổ sung sau khi kết thúc thời hạn).

Sơ đồ mô tả phương thức xử lý vấn đề liên quan đến vốn điều lệ:

8. Như vậy nút thắt liên quan đến vốn điều lệ đã được giải quyết và các bước tiếp theo sẽ được tiến hành như đã được phân tích ở trên, bao gồm (i) tái cấu trúc Công Ty Mục Tiêu thành công ty cổ phần với các Cá Nhân Sở Hữu là cổ đông và (ii) thực hiện Giao Dịch M&A thông qua Bên Mua mua lại cổ phần của các Cá Nhân Sở Hữu.

Sơ đồ Giao Dịch M&A khi hoàn tất:

9. Lẽ đương nhiên, đối với các giao dịch vướng tới thuế / tái cấu trúc tương đối phức tạp như vậy, chúng ta không thể loại trừ toàn bộ các rủi ro pháp lý. Các vấn đề pháp lý / rủi ro nêu tại đây hiện vẫn chưa được cấp đến các rủi ro liên quan đến việc chuyển vốn / tiền mua bán cổ phần ra nước ngoài. Do đó, nếu bạn đọc nào có ý kiến / nhận xét về các hướng đi / giải quyết được nêu tại cơ cấu này thì phiền các bạn đóng góp bổ sung để Giao Dịch M&A này được thực hiện phù hợp với các quy định của pháp luật nhé.

[1] Quy định hiện hành chỉ đề cập đến việc nếu không góp đủ vốn điều lệ trong thời hạn quy định (90 ngày) thì phải đăng ký điều chỉnh vốn điều lệ xuống mức vốn thực góp. Tính pháp lý của khoản vốn góp sau khi kết thúc thời hạn vẫn chưa được cụ thể / làm rõ bởi các quy định pháp luật hiện hành. Như vậy, rủi ro pháp lý đặt ra là dù dòng tiền của khoản góp vốn bổ sung này đi phù hợp với quy định (từ tài khoản của chủ sở hữu –> tài khoản DICA –> tài khoản công ty) nhưng vẫn có khả năng nó không được công nhận là hợp lệ. Tuy vậy, trên thực tế, đứng dưới góc độ kế toán và tài chính, việc hiểu quy định như vậy là khá máy móc, cứng nhắc và không phù hợp với sự lưu chuyển của vốn góp / dòng tiền, do đó, nhiều cơ quan nhà nước thực tiễn vẫn chấp nhận khoản góp bổ sung này.

[2] Tính theo tỷ giá quy đổi là xấp xỉ 23 tỷ VNĐ.

- CHUẨN MỰC “CẨN TRỌNG” TRONG QUẢN TRỊ DOANH NGHIỆP: NHẬN DIỆN, ĐÁNH GIÁ VÀ GIẢI PHÁP THỰC TIỄN - Tháng 8 16, 2025

- TUÂN THỦ PHÁP LUẬT LAO ĐỘNG CHO DOANH NGHIỆP – CÁC LOẠI BÁO CÁO ĐỊNH KỲ (PHẦN 1) - Tháng 4 9, 2025

- LỰA CHỌN CƠ QUAN GIẢI QUYẾT TRANH CHẤP TRONG GIAO DỊCH MUA BÁN CÔNG TY CÓ LIÊN QUAN ĐẾN BẤT ĐỘNG SẢN - Tháng 1 12, 2025

One Comment